マイホームをローンで購入した後に住宅ローン控除を受けるには、購入・入居した翌年(初年度)に確定申告をする必要があります。

しかし、必要書類や条件、手続きの流れなどを知らない方は多いのではないでしょうか。特に会社員の場合は確定申告を自分で行う必要がないため、「そもそも確定申告の方法がわからない」と不安に感じている方も多いようです。

この記事では、住宅ローン控除を受けるための確定申告について詳しく紹介します。

住宅ローン控除とは

住宅ローン控除とは、正式名称を「住宅借入金特別控除」といい、住宅ローンなどを利用してマイホームを新築、もしくは増改築した場合に税額控除を受けられる制度のことです。

具体的には、一定の条件を満たす場合に「年末時点での住宅ローン残高の0.7%」を、入居から最長13年にわたって納めた所得税や住民税(所得税から控除しきれない場合)から控除されます。

気になる還付金の入金時期は、1ヶ月から1ヶ月半程度です。e-Tax(電子申告)で提出すると、3週間程度で入金され、確定申告書に記入した銀行口座へ還付金が振り込まれます。

なお、住宅ローン控除制度は、2022年4月に改正され、控除の期間や借り入れ限度額が変更されているので注意が必要です。詳しくはこちらをご確認ください。

住宅ローン控除の目的は、住宅ローンの借り入れを行う際の金利負担を軽減し、多くの人がより良い住まいを手に入れられるようにすることです。

そのため、新築住宅を購入した場合だけでなく、中古住宅を購入した場合やリフォームなどの増改築を行った場合も利用できます。

住宅ローン控除の適用には確定申告が必要

会社員の場合、年末が近づくと毎年年末調整の書類を提出します。これは、会社が本人の代わりに給与から天引きしている、概算の税金の過不足分を調整するために行うものです。

この年末調整があるため、会社員は確定申告をせずに済んでいますが、住宅ローン控除を受けるためには会社員であっても確定申告が必要になります。

ここでは、住宅ローン控除の適用条件や必要書類を紹介します。

住宅ローン控除の適用条件とは

住宅ローン控除を受けるには、原則として以下の条件を満たす必要があります。

- 住宅ローンの返済期間が10年以上であること

- 減税を受ける人自身が住宅の引き渡し日または工事完了から半年以内に居住すること

- 床面積が50平方メートル以上であること(一部例外あり)

- 床面積の2分の1以上が自身の居住用であること

- 控除を受ける年の合計所得金額が2,000万円以下であること(一部例外あり)

- 居住年と前後2年ずつの計5年間に、居住用財産の譲渡による長期譲渡所得の課税の特例などの適用を受けていないこと

住宅ローン控除は、自身が居住していることが第一条件です。そのため、投資用の物件や土地のみの購入の場合は適用外となります。(単身赴任などで家族が住んでいれば適用される)

また、住宅ローン控除は新築なのか中古なのか、増改築なのかによって、条件が異なります。上記の新築の際の条件を基本に、それぞれ条件がプラスされるためよく確認しましょう。

なお、「住宅耐震改修特別控除」や「住宅特定改修特別税額控除」、「認定住宅等新築等特別税額控除」など、住宅ローンを組まずに自己資金のみで取得費用をまかなった方が受けられる税額控除もあります。

税額控除率や詳細な条件については、国税庁のサイトを参照してください。

住宅ローン控除の主な必要書類

確定申告で住宅ローン控除を申請する際は、主に以下の必要書類を入手する必要があります。

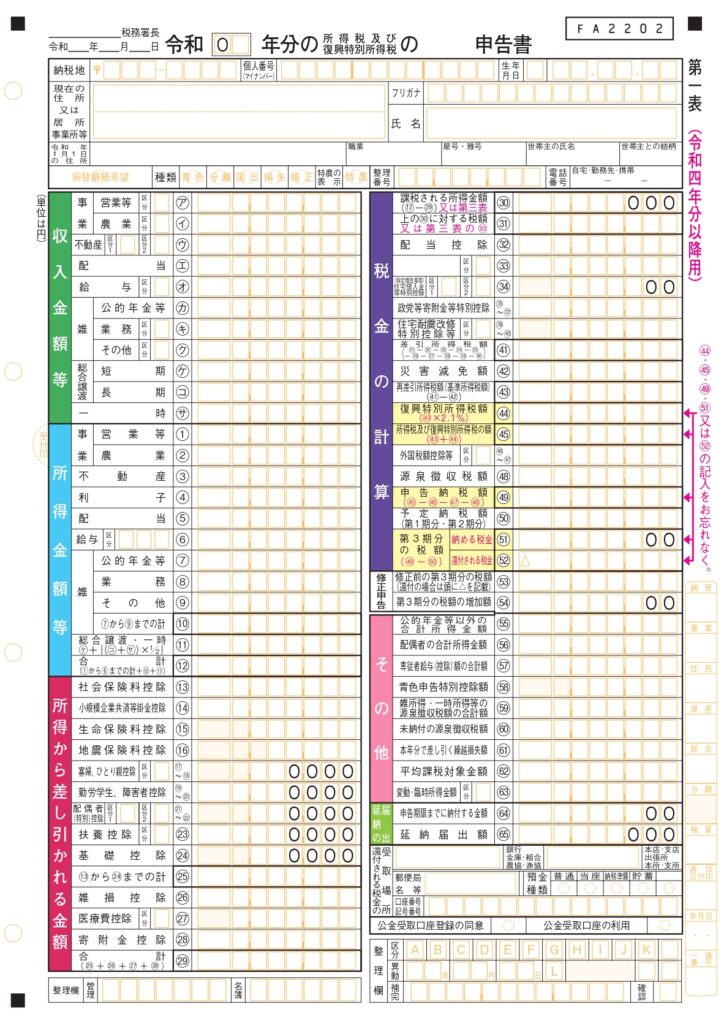

確定申告書

国税庁のホームページや最寄りの税務署で入手できます。

出典元:国税庁

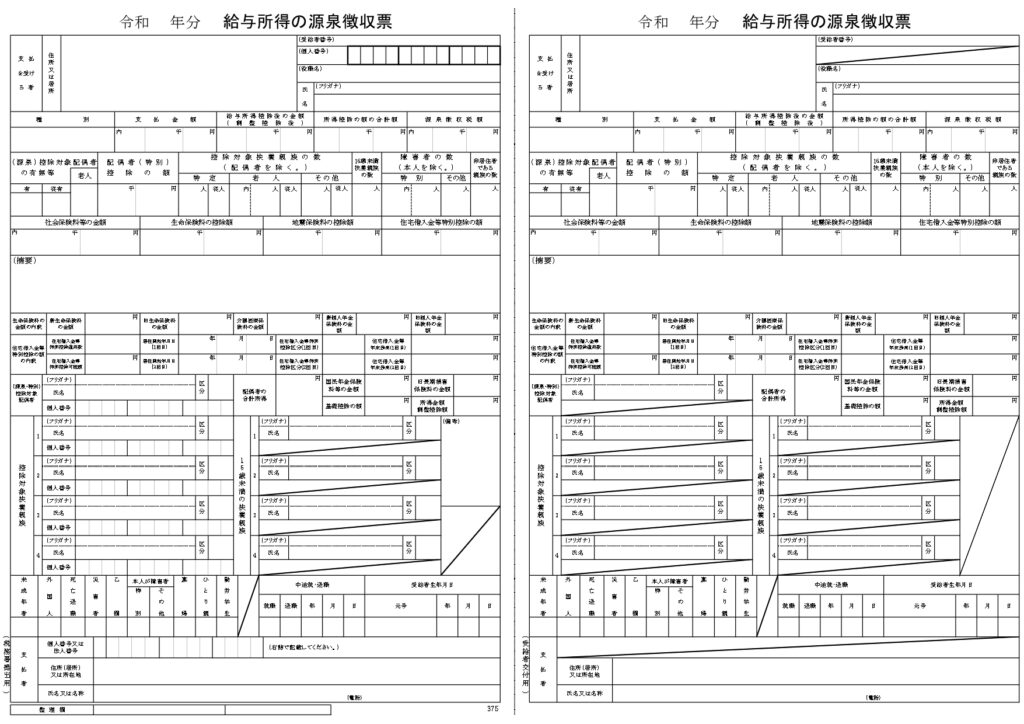

源泉徴収票

勤務先から入手できます。

出典元:国税庁

本人確認書類

本人確認書類は、マイナンバー、もしくはマイナンバー通知カードまたはマイナンバーが記載されている住民票+運転免許証やパスポートなどです。

出典元:総務省

(特別増改築等)住宅借入金等特別控除額の計算明細書

国税庁のホームページや最寄りの税務署で入手できます。

出典元:国税庁

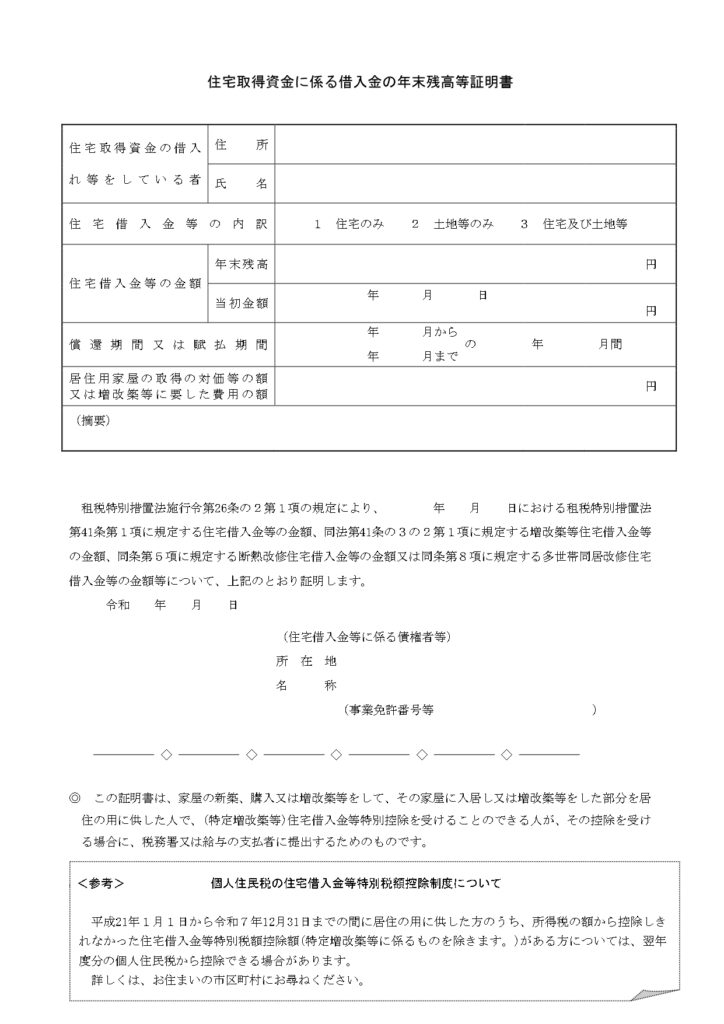

残高証明書

借り入れをした金融機関で入手できます。

出典元:国税庁

建物・土地の登記事項証明書

法務局の窓口、もしくはオンライン申請システムで入手できます。

出典元:法務省

その他の書類

上記の書類のほか、建物・土地の売買契約書・請負契約書の写し(売主・不動産会社・建設業者などから入手)や耐震基準適合証明書、もしくは住宅性能評価書の写し(建築士・住宅瑕疵担保責任保険法人・登録住宅性能評価機関から入手)、認定通知書の写し(市区町村窓口)などが必要になる場合があります。

住宅ローン控除を受けるための確定申告の流れ

最後に、住宅ローン控除を受けるための確定申告の期限や提出方法、具体的な流れを紹介します。

期限

住宅ローン控除を受けるための確定申告の期限は、「入居した翌年の3月15日まで」です。この期間に確定申告をすることによって控除が受けられ、税金が還付されます。

注意すべきなのは、住宅を購入し受給の条件を満たしていたとしても、自ら申告しなければ税金が還付されない点です。自動的に住宅ローン控除が適用されるわけではないため、必ず確定申告を行いましょう。

会社員の場合は、初年度のみ確定申告が必要で、2年目以降は年末調整で行うことが可能です。

毎年10月下旬に「住宅借入金等控除証明書」が税務署から、「残高証明書」が金融機関から届くため、勤務先へ忘れずに提出してください。

年末調整を行わない個人事業主の場合は、2年目以降も確定申告が必要です。

提出方法

作成した確定申告書類は、自身の住む地域を管轄する税務署へ以下の3つの方法のいずれかで提出します。

- 郵便もしくは信書便で郵送

- e-Tax(電子申告)を利用

- 税務署で直接申告

郵送や税務署の窓口で提出する場合は、書類を紙で提出します。管轄の税務署の場所がわからないときは、国税庁ホームページの「国税局・税務署を調べる」から検索しましょう。

一方、e-Tax(電子申告)の場合は、国税局のホームページにある「確定申告書等作成コーナー」を利用して書類を作成し提出しますが、マイナンバーカードなどが必要なので注意が必要です。

確定申告の流れ

住宅ローン控除の申請は、以下の流れで行います。

- 必要書類を集める

- 確定申告書を記入

- 作成した確定申告書と必要書類を税務署に提出

- 還付金の振り込み

確定申告は、必要書類を手元に揃えて税務署へ持参もしくは郵送するか、e-Taxで提出するだけで完了です。

初めての確定申告書の記入は難しく感じるかもしれませんが、確定申告書の記入方法がわからない、詳しく知りたいなどの場合は、税務署に直接相談することもできるため安心してください。

ただし、確定申告の時期は税務署が大変混み合っているため、早めに相談に行くようにしましょう。

確定申告の期限を過ぎたらどうなる?

確定申告や年末調整を忘れた、期限が過ぎてしまった場合には、後日手続きすることで住宅ローン控除の還付を受けられます。

とはいえ、確定申告は期限が決まっている手続きです。そのため、申告を忘れていることに気づいたら、すぐに税務署に相談して還付申告をしましょう。

まとめ

住宅ローン控除を受けるための確定申告について解説しました。

住宅ローン控除は、毎年支払う所得税や住民税を控除できる制度です。控除を受けることで住宅ローンの負担が大きく軽減されますが、条件や必要書類、手続きの時期などがわかりにくく、不安を感じる方もいらっしゃるかもしれません。

住宅ローン控除を受けるには、住宅ローンの借り入れを行った翌年に確定申告をする必要があります。初めて確定申告をする方にとっては少し難しく感じるかもしれませんが、税務署で相談することも可能なので、ぜひ活用してみてください。